公司的税务处罚不利于企业的上市考核

温馨提示:这篇文章已超过585天没有更新,请注意相关的内容是否还可用!

摘要:本文主要探讨公司的税务处罚对企业的上市考核所带来的不利影响。首先,税务处罚会影响企业的财务状况,导致财务指标不达标。其次,税务处罚会破坏企业的声誉和信誉,对投资者的信任产生负面影响。第三,税务处罚可能导致企业在上市审核过程中面临不通过的风险。最后,税务处罚可能对企业的长期发展产生持久的影响,阻碍其上市计划的实施。

1、税务处罚影响财务指标不达标

税务处罚对企业的财务状况产生直接的影响。首先,税务罚款会直接减少企业的营业利润。这将导致企业的利润指标不达标,并可能使得企业无法满足上市要求。其次,税务罚款也会减少企业的净资产,并可能导致企业的资产负债率超过上市要求的范围。此外,税务处罚还可能使得企业的经营活动受到限制,从而影响企业的营业收入和现金流量。

税务处罚对企业的财务状况带来的不良影响,将直接影响企业的上市考核结果。如企业的财务指标不达标,上市审核机构无法确认企业的财务健康状况,可能会对企业的上市申请提出质疑或拒绝。

特别是对于那些财务状况本就不太理想的企业来说,税务处罚更是雪上加霜。这些企业往往面临负债较多、净利润较低的情况,税务罚款会加重企业的财务负担,进一步影响企业的财务指标。

2、税务处罚破坏企业声誉和信誉

税务处罚不仅对企业的财务状况产生直接影响,也会对企业的声誉和信誉造成损害。税务处罚是公开的信息,一旦被曝光,将严重影响企业的形象和信任程度。

投资者是上市企业最重要的利益相关方之一,对企业的声誉和信誉非常敏感。如果企业在税务方面存在问题,并因此被处罚,投资者可能会对企业的经营能力和诚信产生质疑,降低对企业的信心,甚至撤资。这将直接对企业的股价和市值造成负面影响。

此外,税务处罚还会对企业的合作伙伴产生负面影响。合作伙伴可能担心企业的问题会对自身声誉带来负面影响,进而考虑终止或取消与企业的合作关系。这将影响企业的业务拓展和增长。

3、税务处罚增加上市审核的不通过风险

上市审核是一个严格的过程,企业需要通过严格的审查才能成功上市。税务处罚可能对企业的上市审核造成不通过的风险。

首先,税务处罚会增加上市审核机构对企业财务状况的关注度。税务问题通常与财务问题相关联,上市审核机构将会对企业的财务报表进行更加细致的审核,如企业存在偷税漏税等问题,可能会对企业的上市申请提出疑虑或拒绝。

其次,税务处罚会引发上市审核机构对企业的诚信和合规性进行更为严格的审查。企业在纳税过程中存在问题,将使得上市审核机构对企业的管理和运营能力产生质疑,进而影响企业的上市申请结果。

因此,税务处罚会增加企业在上市审核过程中面临的不通过风险,降低企业成功上市的可能性。

4、税务处罚对企业长期发展产生持久影响

税务处罚可能对企业的长期发展产生持久的影响,阻碍其上市计划的实施。

首先,税务处罚会给企业的经营活动带来不稳定因素。税务问题通常需要长时间的处理、缴纳罚款和整改工作,这将分散企业的资源和精力,影响企业正常的经营活动。

其次,税务处罚会影响企业的融资能力。税务问题可能导致企业的信用评级下降,增加融资成本,使得企业融资困难。这将给企业的发展和上市计划带来困扰。

最后,税务处罚对企业的声誉和信誉长期产生不利影响。长期受到负面报道和投资者的质疑,企业的形象和信任程度将难以恢复。这可能对企业的业务发展和合作伙伴的选择产生长期影响。

总结:税务处罚对企业的上市考核产生不利影响的原因主要包括:影响企业的财务指标达标、破坏企业的声誉和信誉、增加上市审核的不通过风险以及对企业长期发展产生持久影响。因此,企业在税务合规方面应高度重视,加强内部控制,避免出现税务问题,为上市考核创造有利条件。

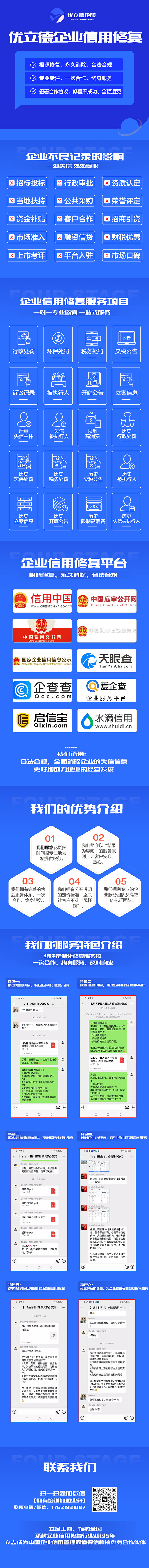

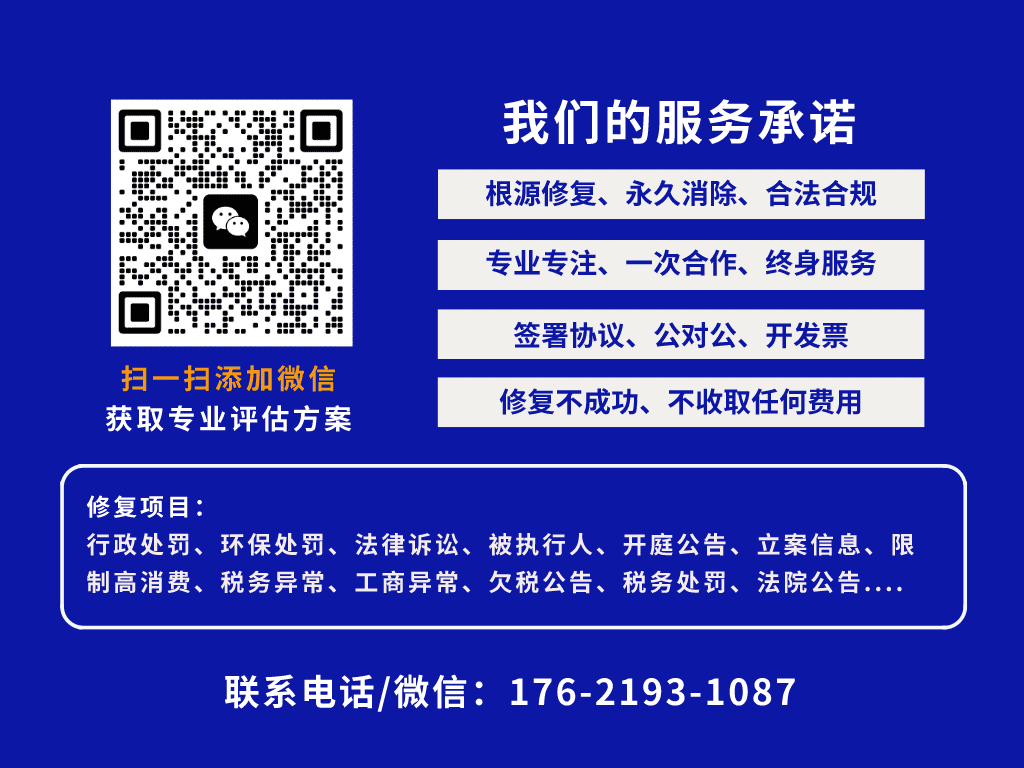

优立德